风头正劲的预制菜,如何走得更长远?

预制菜热度持续发酵,新入局者不断增多,餐饮行业由此又将迎来哪些新的变革?

自新冠疫情以来,“预制菜”潜移默化地渗透到餐饮市场和消费者的生活中,并在资本的助力和加持下,摇身一变成为热门话题和新晋风口。

爆火的“预制菜”是如何发展起来的?“预制菜”在国外发展如何?“预制菜”未来的发展趋势如何?预制菜又将何去何从?

本文将从行业背景、发展历史、市场现状、未来趋势四个角度出发,对“预制菜”进行深度的解析和研究,探一探预制菜对餐饮产业健康发展的现实意义。

01

国外预制菜发展成熟

美日企业各有千秋

预制菜的定义及分类

预制菜是以农、畜、禽、水产品为原料,配以各种辅料,经预加工(如分切、搅拌、腌制、滚揉、成型、调味等)而成的成品或半成品。

按照食用方式或加工方式,预制菜分为即食、即热、即烹、即配四类。

国外预制菜发展已成熟

预制菜起源于美国,于20世纪40年代萌芽发展,60年代在美国实现商业化经营,进而孕育出目前全球最大的食品供应商——Sysco。

Sysco于1969年成立,1970年3月上市,年销售额从最初1.15亿美金涨到2021年的513亿美金,51年翻了445倍。Sysco共经营40多万种产品,其中包括约40000种的Sysco品牌产品,即自有品牌占比约10%。Sysco是国内很多供应链企业的对标企业。

海底捞创始人张勇多次公开表示,正是受到了Sysco的启发,才有了主要为海底捞供应食材的蜀海。

预制菜成熟于日本,20世纪70-80年代,预制菜在日本高速发展,保持每年20%的增速,其间日本最大两家预制菜公司神户物产和日冷集团诞生。

神户物产是一家从事食材生产、批发和零售的食品巨头,主要包括商业超市和餐食业务,2021财年实现营收 26亿美元。目前,神户物产在日本建有 25 家工厂,969 家业务超市,同时公司在全球拥有 350 多家合作工厂,并从全球约 45 个国家集中采购 1500 余种商品,向 B、C 端客户提供物美价廉的原创食品与标准品。

日冷集团由海产品起家,重点发展冷冻预制菜及冷链物流业务。公司于1942年成立,50年代起重点开拓冷冻预制菜业务,1985年,集团更名为日冷,加强品牌建设以更好发力零售渠道。

根据欧睿国际数据,2020年美国预制菜市场规模为454亿美元,日本预制菜市场规模为238.5亿美元。

美日企业发展各有千秋,美日预制菜企业主要在细分赛道进行差异化竞争,肉食类、主食类等各赛道均聚集了一批龙头企业。

美国预制菜企业比较集中,多为综合性食品集团,具有渠道优势、品牌优势,以横向并购、多品牌运营进行市场扩张。

如婴幼儿食品起家的雀巢,即通过并购进入预制菜赛道,目前是美国C端预制菜龙头,拥有8个预制菜品牌,涵盖美式、德式、意式等多个菜系。

日本预制菜企业多以自身局部优势切入,而后打磨产品力、渠道力,向产业链上下游纵向延伸。例如神户物产主打高性价比产品,以加盟连锁形式的业务超市销售预制菜,并通过在全球布局上游原材料行业,以规模化采购优势拿到低价高品质食材,进而优化生产结构,建设完善的冷链网络提升综合竞争力。

美日预制菜企业发展对中国的启示

速冻技术较好解决了预制菜保质期短、标品率低的问题,提高了渠道规模化操作可能。

例如,日本速冻技术公司ABI研发生产CAS(CellsAlive System)冷冻设备,解冻后依然保持原有新鲜。技术迭代使得预制菜的保鲜时间延长,物流损耗降低,也为企业进一步打开市场提供基础。

BC双端是企业进行市场扩张的必经之路,美日的预制菜企业在B端、C端均获得发展空间,行业的整体渗透率在60%以上。

以日冷为例,其原本仅向学校食堂、餐厅等B端渠道供货。但随着C端需求的增长,日冷也开启了C端业务。2021年公司营收中BC端占比分别为55%:45%。日本预制菜1970年末-80年初高速发展,每年以20%以上的速度递增。

以大单品、爆款产品建立企业突围优势,具有普适性(人群口味包容度高、应用场景多)、成瘾性(辣、咸、甜等重口味料理)、手工制作难度高或附加值较高等特征的预制菜品类是企业打开市场的利器。

对于C端渠道,企业还要满足菜品品相、高颜值外包装的需求。

例如,日冷通过增加蛋液含量、烤猪肉份量、升级炒制方法等手段做出的主食类产品“正宗炒饭”,可做到每一粒米都被蛋液包裹,口感Q弹,受到BC 端追捧,并连续20 年蝉联品类销量第一,年销售额突破 100 亿日元。

持续优化产品便捷性,减少烹饪环节、使用方便是消费者购买预制菜的重要诉求。

在实现预制菜的便捷性上,由于欧美消费者在一定程度保留生吃习惯,西餐本身更简易。与我国饮食习惯更加接近的日本,在优化产品便捷性上更具参考性。

如Kinrei(日本速冻品牌)将速冻拉面原本分离的汤、面条和配料合而为一,只需微波炉加热即可食用。Nichirei(日本食品厂商)的卤肉饭还可通过自贩机自动加热、24小时运营。

中国目前人口结构、核心经济指标(如劳动人口比、家庭人口结构、人均 GDP 等)与日本 70年代末非常类似,且女性就业率一直高居全球榜首,经济社会的发展要求全面提升效率,便捷化的消费需求出现,将催生C端预制菜的发展。

目前,国内餐饮渗透率及连锁化率均已超过70年代的日本,预制菜渗透率旗鼓相当,预计未来十年中国的B端市场也会出现类似日本的黄金上升期。

湖南彭记坊农业科技发展有限公司总经理孟君表示,目前国内预制菜发展阶段跟七八十年代欧美、日本类似,伴随行业发展,消费者接受度会不断提升,未来市场是很不错的;同时随着行业不断洗牌,十年后也会出现类似像Sysco龙头公司。

02

国内上下游企业纷纷入局

预制菜进入发展快车道

1、中国预制菜需求高增,行业处于快速成长期

事实上,国内预制菜也不是近几年才出现的,早在20世纪八九十年代就已萌芽。

在21世纪初期成长,2010年行业进入快速发展,同时越来越多的参与者加入其中,其中包括专门制作预制菜的企业,如味知香、彭记坊、珍味小梅园等。

20世纪80、90年代,麦当劳、肯德基进入中国市场,其高标准化的供应链将净菜配送加工厂带入中国,这便是中国预制菜的前身。

进入21世纪,随着我国餐饮行业进入连锁化时代,国内深加工的半成品菜企业也应运而生,预制菜行业开始初步发展,但由于条件不成熟,行业整体发展较为缓慢。

直到2014年全国首个“中国宴席预制菜标准化研究基地”设立在湖南长沙,外卖市场崛起,进而加剧预制菜在B 端发展。

至2020 年,疫情让消费者更加注重餐饮卫生健康,隔离居家生活促使更多消费者进入厨房,预制菜在C 端消费市场萌芽发展。

目前我国预制菜行业正处于市场成长期,类似于美国60、70年代,和日本70到90年代预制菜行业发展的阶段。

根据《中国烹饪协会五年(2021—2025)工作规划》,预计2030年中国餐饮规模破10万亿,假设保守按照8万亿测算,预制菜渗透率提至15-20%(当前10-15%),2030年将达12000亿。

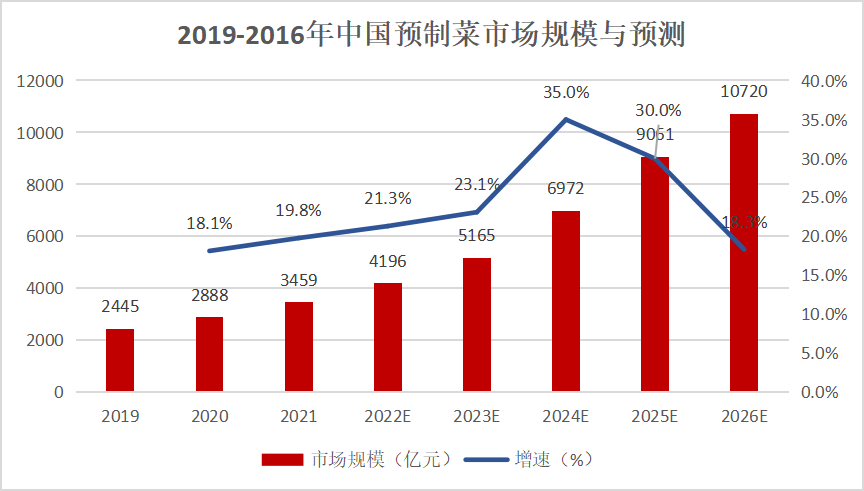

艾媒咨询表明,2019年中国预制菜市场规模约2445亿元,B端市场为1956亿元,C端市场489亿,2021年中国预制菜行业规模为3459亿元,预计未来中国预制菜市场保持较高的增长速度,2026年预制菜市场规模将达10720亿。

市场容量上,目前全国范围内的半成品菜生产商数量众多,市场在持续扩容。

截至目前,我国现存预制菜相关企业6.71万家,2018年预制菜相关企业注册量超过1.01万家,同比增长11.22%。2019年新增1.28万家,同比增长21.56%。2020年新增1.28万家,2021年新增4209家。

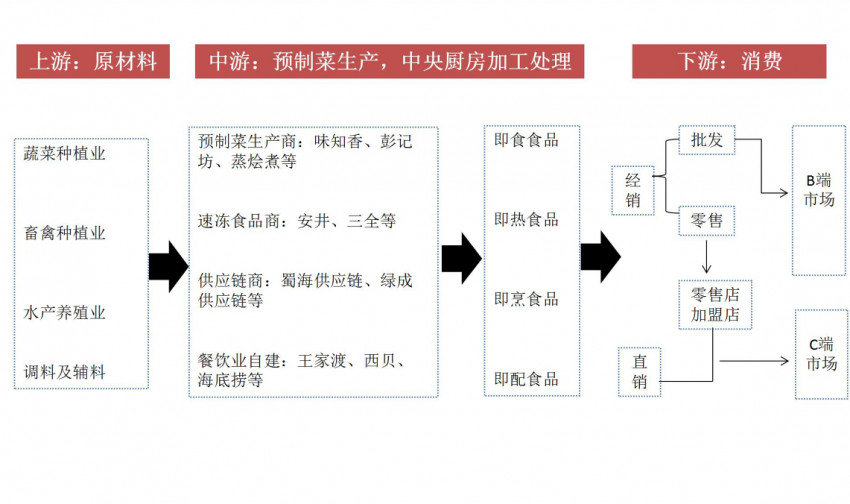

2、产业链各环节纷纷入局预制菜赛道

与日本、美国相比,我国预制菜行业起步较晚。

目前,我国预制菜行业主要龙头基本在10亿规模,但相比于3000亿市场空间而言,市场格局极为分散,此外亿元级别企业较多,行业内平均企业规模在1500万左右,多承担代工厂任务。

预制菜市场潜力大,行业整体集中度较低,仍旧处在蓝海竞争,尚未出现全国性的龙头企业。因此,产业链各环节的大型企业,争相布局预制菜。

物只卤鹅餐饮集团董事长林剑冰表示,预制菜是上中下游产业融合的典型案例,上游是农业、中游是食品加工业、下游是零售餐饮业,每个环节都有优秀的企业出现。

上游的原材料成本问题会直接影响到中下游的生产、消费、利润多个环节,且上游预制菜成本占产品总成本超90%,尤其原材料的价格变动会对该行业产生较大影响,包括行业成本和利润;中游的发展能促进上游原材料的标准化、集约化,上游效率的提高也能促进下游消费端的快速发展,三者互惠互利。

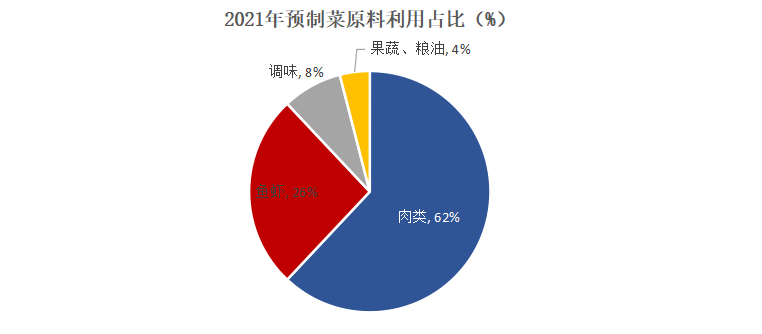

3、上游肉类原材料价格影响较大,上游主要是原料,直接影响预制菜市场原料价格;由于预制菜原料使用量占比中最为突出为肉类,并且肉类价格波动较为明显,对预制菜制造企业影响比较大。

作为水产行业龙头,国联水产凭借对原材料价格的把控能力、规模化生产能力,以及冷链物流优势,拥有着生产预制菜的先天优势。而其对预制菜的布局也成为了公司的盈利增长点。

2021年国联水产预制菜营收达到8.41亿元,同比增加15.2%,总营收占比上升至18.8%。国联水产的最大优势,在于成本控制能力。

孟君表示,预制菜做好的前提是供应链强大,针对上游供应问题企业基于自身现状,企业发展一定要有战略性备货意识,否则原材料短缺,价格上涨对其自身利润的影响还是很大。

4、上游和中游企业存在双向渗透趋势,但上游农产品企业过度到中游时,优势不强;餐饮和零售企业成本较低,毛利率较高,然而农产品企业规模较大;预制菜企业运营趋势渠道营销转向品牌营销,当未来品牌营销更加成熟后,行业融资环境将迎来热潮;市场对冷链运输行业有明显依赖性,多数头部预制菜企业永远自建的运输网络,从而业务辐射范围扩大。

5、中游多数都是本身垂直做餐饮供应链的企业,例如味知香,是做预制菜的老本行。味知香2021年荣登“预制菜第一股”,年报显示2021年尽管受新冠疫情零星散发、上游原材料上涨、部分期间费用增长等因素,公司净利润受到一定影响,但业务经营总体保持稳健,公司营业收入7.65亿元同比增长22.84%,归母净利润1.33亿元,同比增长6.06%。

孟君透露,彭记坊也将布局C端消费者,近期准备推出三款C端消费者的预制菜产品,这三款产品都是基于餐饮企业需求量大,反馈还不错的直供餐饮企业产品基础上改良升级。中游预制菜垂直餐饮企业往下游C段消费者延伸脚步越来越快。

6、下游B端渠道是大型和中型B端,对中游忠诚度较固定。而中游品牌方是有针对性输出产品,未来企业为减少成本,B端越来越追捧。短期内,疫情期间居民外出堂食减少,外卖订单量大增,餐饮企业对外卖出餐的速度要求更高;同时,疫情下餐饮行业面临较大人力成本压力,预制菜在降低人力成本方面效果显著。从长期看,餐饮行业连锁化率提升也将不断加大对预制菜的需求。

下游C端个人和家庭消费者,集中于一二线城市的在职人员,需求主要受消费观念、消费能力、消费结构的影响。

性价比相对较高的低温预制菜(即烹即配),其主打对象是30-40岁有家庭或自身对生活品质有要求的单身一二线客户群体,这部分群体对食品安全有要求又没时间,经过3-5年的市场培育期,消费需求会有猛增。

当前,我国预制菜在渗透率快速提升下红利共荣,未来随着参与者增多,且行业渗透率逐步降速,某一时间点后将进入洗牌阶段。

参照日本速冻食品行业,90年代黄金期结束后,日本速冻食品工厂数在2000年到顶,随后步入残酷洗牌阶段,2018年降为高峰值一半,行业CR3约60%