2022年11月中国餐饮业发展报告

01 行业动态

1、政策动态

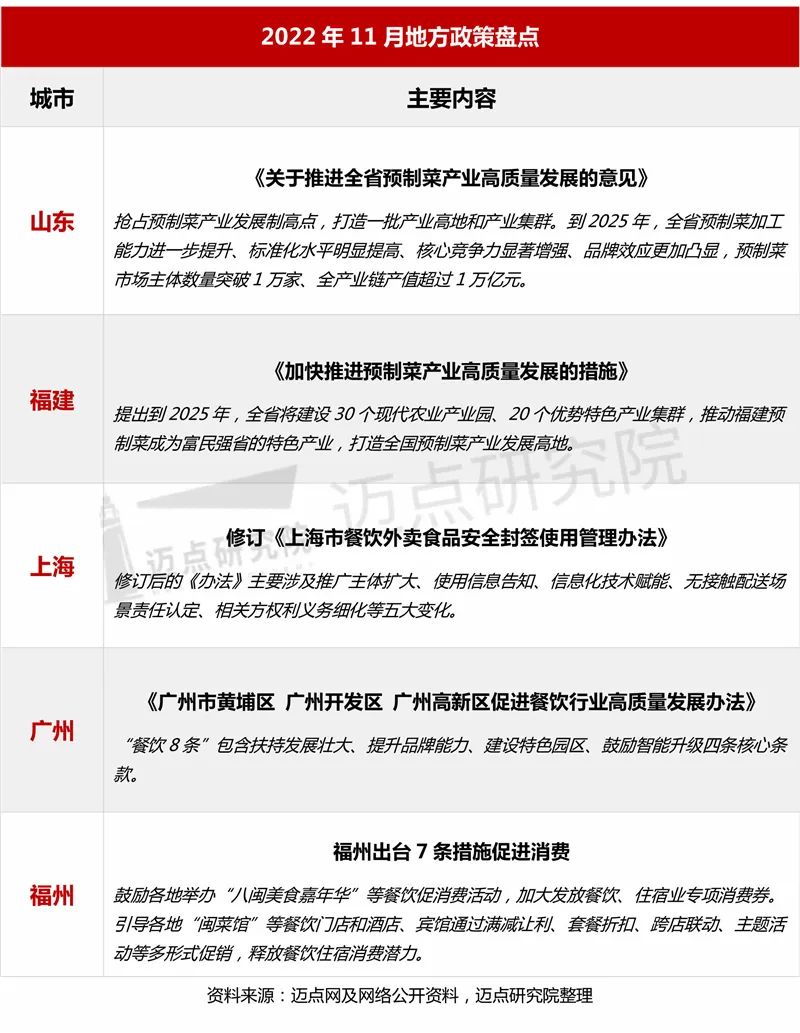

本月,预制菜和食品安全方面的政策备受关注。预制菜方面,随着预制菜产业的火爆,不少企业竞相入局,各地相继出台支持政策。其中山东和福建出台的措施明确:打造预制菜产业集群,完善具有当地特色的预制菜标准体系,培育壮大预制菜龙头企业,支持仓储冷链建设和搭建预制菜公共服务平台。食品安全方面,市场监管总局进一步规范食品添加剂的管理,上海升级外卖食品安全封签管理办法。

2、资本动态

投融资方面,轻食品牌“植鲜生”获得A轮千万级融资,本轮融资资金将用于植鲜生品牌旗下销售渠道拓展和产品研发、供应链完善、品牌推广和团队运营等方面。植鲜生是一个提供健康、美味体验的植物基饮食方式品牌,所推出的系列产品包括奇亚籽魔芋代餐粥、燕麦火鸡面、魔芋粗粮饭、膳食蔬菜肠、黑枸杞咖啡液、膳食纤维粉、燃力睡前饮等。

上市动态方面,11月20日,据港交所文件,达美乐比萨(DPZ.US)的中国独家特许经营商——达势投资有限公司(DPC Dash Ltd)已通过港交所上市聆讯。截至今年上半年,达美乐中国在全国12个城市内拥有508家达美乐披萨直营店,其中约56%的门店位于北京和上海。原计划于今年及明年分别开120家及180家门店,扣除关闭门店后,当中79家已开业。公司过去三年半持续亏损,公司仍预计今年将产生净亏损,主要因不断扩张、收益及品牌建设成本不断增加。

股权变动方面,太古宣布以总代价10.15亿美元收购可口可乐在越南及柬埔寨的配制﹑包装﹑分销及出售即时饮用饮料业务。这项交易标志着太古首次投资东南亚饮料市场,并借此将公司饮料业务拓展至市场增长速度最快地区之一。

3、企业动态

企业战略布局方面,本月饮品赛道布局仍然最为积极。库迪咖啡、星巴克、瑞幸咖啡等饮品品牌迎来战略布局新动态。库迪咖啡注资3亿元成立供应链公司,星巴克全国第二家非遗概念店落地上海,瑞幸咖啡成立餐饮公司,抖音旗下公司申请懂车咖啡商标。

另外,战略合作方面,由于疫情使得线上消费场景增加,供应链和渠道方面的规划对餐饮企业尤为重要。蜜雪冰城的全资持股子公司大咖创投将与喜多多共同建设新加坡合营企业。喜多多和大咖创投共同控制合营企业,通过合营企业在菲律宾投资椰果、椰浆加工生产基地。交易后,喜多多直接或间接持有合营企业51%股权,大咖创投直接或间接持有合营企业49%股权。可以看出,蜜雪冰城在不断加大在供应链上的战略部署和规划,尝试减少对鲜活饮品等原料供应商的依赖。而Tims将与盒马鲜生将推出联名款咖啡产品,并通过盒马鲜生线上渠道和线下门店进行独家销售。此次合作是Tims咖啡探索消费新场景的又一延伸,通过盒马鲜生的线上和线下的渠道,触达更多元的消费者。

运营创新方面,节庆和热门赛事成为餐饮消费复苏的重要机遇。在进入世界杯时间后,恰逢冬日火锅旺季,海底捞敏锐地捕捉商机,适时推出了夜宵新品及“夜宵卡”,打造主题店和等位区“mini看球吧”。以产品创新、场景创新、互动创新营造热情四溢的氛围感,把海底捞营造成夜间小聚、看球打卡的目的地。这是海底捞对夜宵体验的一次重要升级。伴随着冬季来临,“暖经济”将驱动餐饮消费不断提升,海底捞等经营水平较强或反应更快的企业能够通过差异化的产品和服务获得溢价,为企业获得关注、拉动消费增长、持续创造业绩增量。

4、市场经济

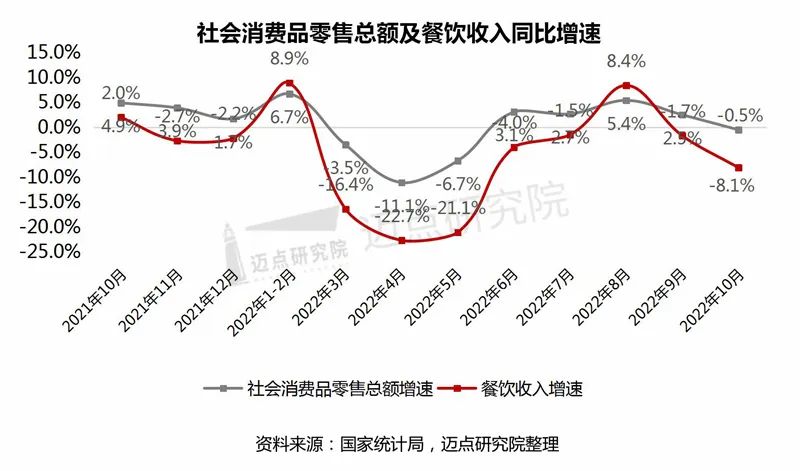

10月份,国家统计局数据显示,社会消费品零售总额40271亿元,同比下降0.5%;餐饮收入4099亿元,同比下降8.1%;限额以上餐饮收入978亿元,同比下降7.7%。2022年1-10月份,社会消费品零售总额360575亿元,同比增长0.6%;全国餐饮收入35348亿元,同比下降5%;限额以上餐饮收入8832亿元,同比下降4.3%。

受疫情短期冲击的影响,10月份餐饮市场收入下降。不过,随着进一步优化疫情防控措施的落实,促进消费政策成效的逐步显现,消费需求将不断释放,有望推动餐饮消费市场持续恢复。

02 本月百强榜单

以下是迈点研究院独家发布的“2022年11月餐饮业品牌影响力(MBI)100强榜单”。本月海底捞、星巴克、麦当劳、瑞幸咖啡、肯德基、蜜雪冰城、喜茶、必胜客、奈雪的茶、全聚德进入榜单前十。TOP10品牌中,饮品品牌热度依然最高,占5席;其次是小吃/快餐品牌占3席,而火锅和中餐品牌各占1席。相比10月,本月100强榜单中,共有40个品牌排名上升,49个品牌排名下降,11个品牌排名没有变化。

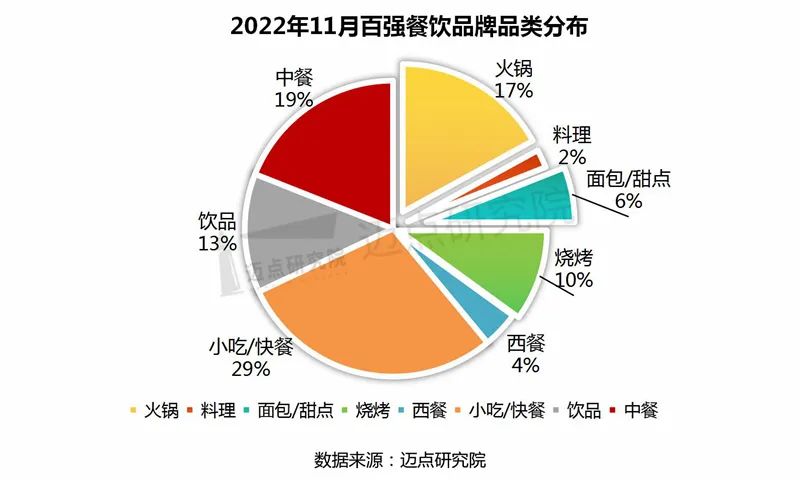

2022年11月餐饮业品牌影响力(MBI)100强品牌中,占比排名前三的品类分别是小吃/快餐、中餐和火锅,总占比65%;其次是饮品、烧烤、面包/甜点、西餐和料理等。相比上月,由于冬季“暖经济”的影响,火锅占比上升了2%。

03 品牌细分榜单

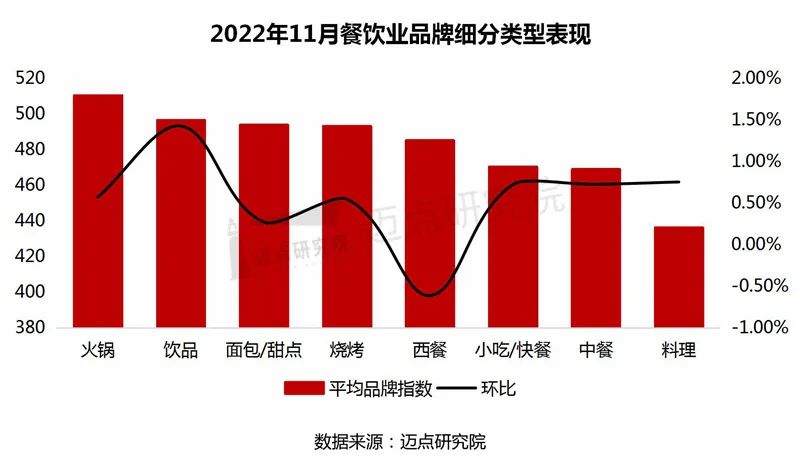

综合行业平均指数来看,在餐饮业品牌的细分榜单中,本月饮品品类热度上升最快,饮品品类品牌指数496.55 环比上月增长1.43%,增速位列第一。其中星巴克、瑞幸咖啡、蜜雪冰城位列饮品品牌榜TOP3,其中咖饮占据两席。

从门店数来看,瑞幸咖啡已经超越星巴克成为了目前国内门店数最多的连锁咖啡品牌。瑞幸咖啡采用“自营+联营”并进的门店策略,两种模式形成高度互补,加速门店在全国范围内的布局。自2021年1月,瑞幸咖啡开启新零售合作伙伴招募计划以来,联营门店规模取得重大突破。2022年第三季度财报显示,截至9月底,瑞幸咖啡门店总数达7846家,其中自营门店5373家,环比增长8.2%;联营门店2473家,环比增长11%。而星巴克采取全直营模式,虽然保证了统一的门店风格和产品质量,门店扩张速度明显落后于瑞幸咖啡。

加盟门店对瑞幸业绩的带动明显。2022年第三季度,瑞幸营收38.95亿元,同比增长65.7%;净利润约5.29亿元,去年同期净亏损2350万元。营收的增长一部分来自门店扩张,报告期内联营门店的收入为8.99亿元,占总净收入的23.1%,较2021年同期的4.16亿元增长116.1%。12月,瑞幸咖啡重启了新一轮加盟,以更为下沉的三四线城市为主,其中河南省、山东省、山西省以及东北三省布局城市最多。相信下沉市场的加盟将进一步拉动瑞幸的业绩增长。

下沉市场逐渐成为未来咖啡行业的新战场。2021年,中国现制咖啡行业市场规模达89.7亿元,较2020年增加26.40亿元,增长41.71%,预计2023年中国现制咖啡行业市场规模将达到157.9亿元。面对一二线城市的竞争异常激烈,不少品牌开始向三线及以下城市拓展。不过,由于下沉市场消费者对价格的敏感度正逐渐下降,下沉市场的咖啡战,绝非价格战,品牌势能越来越重要。期待品牌方完善研发体系,提高产品上新频率与营销力度,更广泛地触达消费者,提升品牌势能与复购率。

04 品牌细分维度

1、人气重点关注:俏江南

本月人气指数排名前十的品牌依次是:蜜雪冰城、星巴克、肯德基、麦当劳、瑞幸咖啡、好利来、海底捞、喜茶、俏江南、沪上阿姨。

其中,值得重点关注的是俏江南,本月人气指数达到86.83,人气指数环比增长107.68%。11月,俏江南的潜在客群主要集中于广东、江苏、北京、浙江、山东、上海、河南、河北等地。俏江南在全国的潜在客群年龄主要集中于20-39岁。其中30-39岁的年龄区间占比42%,20-29岁的年龄区间占比41%;女性客群关注度高于男性,女性客群占比57%,男性客群占比43%。

2、传播重点关注:老乡鸡

从餐饮业品牌的传播指数来看,11月,传播指数排名前十的品牌依次是:星巴克、海底捞、麦当劳、喜茶、奈雪的茶、瑞幸咖啡、蜜雪冰城、必胜客、肯德基、老乡鸡。其中,传播指数重点关注品牌为老乡鸡,其传播指数达到331.37,传播指数环比上升14.36%;排名位于传播指数第10位。

本月老乡鸡的出稿来源主要集中于微信、国搜新闻、百度新闻、迈点网、红餐网、央广网。11月,安徽老乡鸡餐饮股份有限公司更新IPO招股书,披露了今年上半年的经营数据。截至2022年6月30日,老乡鸡拥有997家直营门店和102家加盟门店,合计1009家。相比之下,截至2021年12月31日的991家直营门店和82家加盟门店,老乡鸡今年上半年的直营门店数净增加6家,加盟门店数净增20家。根据老乡鸡的规划,其未来3年内计划在上海、南京、苏州、深圳、北京、武汉、杭州和合肥、芜湖等地区的重点地段利用募集资金开设700家直营店铺,并且将斥资6亿元在上海设立华东总部。另外,老乡鸡“自曝”食材过期的“土味营销”、“请客翻车”事件等频上热搜,背后是其再次对“中式快餐第一股”发起冲刺。

3、评价重点关注:半天妖烤鱼

本月评价指数排名前十的依次是:巴奴毛肚火锅、西贝莜面村、半天妖烤鱼、京味斋、左庭右院、海底捞、太二酸菜鱼、半步颠小酒馆、同庆楼、大碗先生。其中,评价表现突出品牌为半天妖烤鱼,其评价指数达到190.54排名位于评价指数第3位。

数据显示,11月,半天妖烤鱼累积点评数超过17000条,门店的平均好评率高达95%。在大众点评网的上海维璟印象城店、上海宝杨宝龙店、恒越荣欣广场店等门店,“肉类好”、“主食赞”、“海鲜棒”、“上菜快”、“不用排队”等评价位居前列。客户对菜品评价较高。这与半天妖的产品价值标准有关。“烤鱼不用挑,就吃半天妖”,通过用好一个“挑”字,全面建立半天妖烤鱼的价值标准,包括精心挑选挑新鲜好鱼、品质配料、五常稻花香大米、合作一线大品牌等。因此,因为高性价比、高品质、高服务水准,半天妖获得了较高的评价指数。

4、经营重点关注:蜀大侠

本月经营指数排名前十的依次是:海底捞、九田家、元祖食品、小龙坎火锅、谭鸭血老火锅、米兰西饼、蜀大侠、幸福西饼、必胜客、马路边边。其中,经营突出表现品牌为蜀大侠,其经营指数达到180.86,排名位于经营指数第7位。

蜀大侠作为四川传统主义火锅品牌,在门店数和客单价方面占据优势,整体经营指数较高。

规模方面,从2015年西玉龙店开始的第一家直营门店发展至今,蜀大侠火锅在全国的连锁经营门店超过400余家。蜀大侠的品牌与门店扩张,主要依赖于团队对品牌发展的系统规划、对消费者的深刻洞察和对供应链的全盘把控。品牌规划方面,在初期品牌势能尚未形成之时,蜀大侠就用产品导流;后期随着品牌影响力的增加,就联合产品力和运营力提高复购率。客群研究方面,疫情期间,蜀大侠打造爆品挖掘消费者新需求,同时通过调整用工结构、发力外卖、建立私域流量池、自建新零售品牌等方式进行营销。供应链管理方面,蜀大侠火锅还自建了供应链工厂,坚持原料安全、高品质、高性价比的原则,提供一站式的供应链服务。

而在客单价方面,蜀大侠走起了性价比之路,把均价控制在了90左右。每次更新菜品时,蜀大侠会通过门店数据核查人均消费,当客单价远超出品牌的价格定位,就通过菜单产品以及产品定价进行优化,降低人均消费,通过提供高性价比的产品大大提高了消费者的回头率。

05 榜单数据说明

“2022年11月餐饮业品牌指数(MBI)影响力”数据来源于迈点品牌指数MBI,根据迈点品牌指数MBI近50000家餐饮业品牌数据汇总统计而成。具体说明:

1.迈点品牌指数MBI(餐饮业品牌部分)说明

迈点品牌指数MBI(餐饮业品牌部分)主要从人气指数、传播指数、评价指数、经营指数等4个维度来分析餐饮品牌在线上和线下的影响力。这是迈点研究院自主开发的“迈点品牌指数监测系统” Meadin Brand Index Monitoring System(MBIMS)提供的一项免费数据分析服务。

计算公式:MBI=a*PI+b*SI+c*EI+d*MI

(1)人气指数(PI):一段时期内,品牌在主流渠道正面搜索频次的加权和,包括百度指数、360指数、微信指数、巨量算数、淘指数等。

(2)传播指数(SI):一段时期内,品牌在大众媒体、行业媒体和自媒体报道中相关的正面新闻数量,包括百度资讯、国搜新闻、微博、微信等。

(3)评价指数(EI):一段时期内,消费客群对品牌门店口碑、环境、服务的整体评价情况,包括美团、大众点评、饿了么的好评率、点评数等。

(4)经营指数(MI):一段时期内,品牌旗下门店的整体经营情况,包括客单价、门店数、荣誉背书等。

2.统计时间:2022年11月1日-2022年11月30日

3.监测范围:中餐、西餐、小吃/快餐、火锅、烧烤、料理、饮品、面包/甜品等8大类目共计50000个餐饮业品牌。

基于百人团队的全时监测、超千种维度的数据抓取、5轮层层精校与自我审核,迈点品牌指数MBI最终得以化繁为简,将繁杂的数据表象精炼为客观指数并加以呈现。历经10年有余的数据积淀与

深耕,迈点品牌指数MBI也日益成为洞察行业品牌发展变化的风向标。

注:部分文章是引用或者转载于其他网络,若涉及版权问题,敬请原作者联系我们会第一时间做删除处理。