一直以来,餐饮连锁都是最容易暴富的生意,但却从来不是资本市场最喜欢的生意。

比如,湘鄂情的创始人孟凯,从深圳蛇口的一家小餐馆做到了“民营餐饮第一股”。但遗憾的是,上市后的湘鄂情市场并不买单,股价一度下跌,最终湘鄂情的名字都沦为了历史的注脚。

但在2020年6月,资本对餐饮连锁的态度发生了微妙的变化。由于餐饮连锁头部企业逆势扩张的战略,得到资本的青睐股价,餐饮连锁头部企业的股价接连走高。半年时间内,海底捞、九毛九、呷哺呷哺的股价涨幅达到惊人的1至2倍。

但高光来得快,去得也快。自去年2月开始,海底捞、九毛九、呷哺呷哺的股价便开始一路下跌,呷哺呷哺的股价至高点跌幅超过80%,海底捞、九毛九的股价至高点跌幅也基本被腰斩。

为何在短短半年内,资本态度发生了翻天覆地的变化?背后的逻辑其实也不难理解,2020年资本市场看好餐饮连锁的逻辑是扩张逻辑。在疫情的压力下,头部的餐饮连锁有望通过扩张,提高自身集中度。

但遗憾的是,由于火锅品类竞争压力大、门店扩张对原有门店的冲击,导致扩张失败,被迫开启了关店模式断臂求生。

在“一开一关”的潮水褪去过后,我们不得不思考,连锁餐饮还是个好生意吗?

01 潮水褪去的餐饮连锁

把时间线拉回2020年,一场突如其来的疫情,让整个餐饮行业遭受重创,大量的中小餐饮接连倒闭。

但对于餐饮连锁而言,疫情虽然是一种挑战但同时也带来发展机遇。一方面,许多中小企业顶不住疫情压力,开始大批倒闭,餐饮连锁的行业集中度有望进一步提升;另一方面,彼时所有人都认为,随着疫情的逐步控制,行业会报复性消费,带动餐饮连锁的业绩增长。

因此,一些资金充裕的餐饮连锁企业,开启了一轮声势浩荡的逆势扩张。以海底捞为例,根据财报数据,公司门店数由2019年底的768家暴增至2020年底的1205家,净增437家。这一数字几乎是海底捞2018年底的全部门店数。此外,九毛九、呷哺呷哺2020年全年的开店数量也同比大幅上涨。

餐饮连锁企业逆势扩张的战略也得到资本市场的认可。得益于此,自2020年6月起,海底捞、九毛九的股价上涨1倍多,而呷哺呷哺的股价涨幅更是超2倍。

二级市场看好餐饮连锁的逻辑也不难理解。餐饮连锁的业绩增长逻辑=单店经营模式*店铺数量。而过去无论是海底捞、九毛九、还是呷哺呷哺,其单店经营模型都堪比极为优秀。

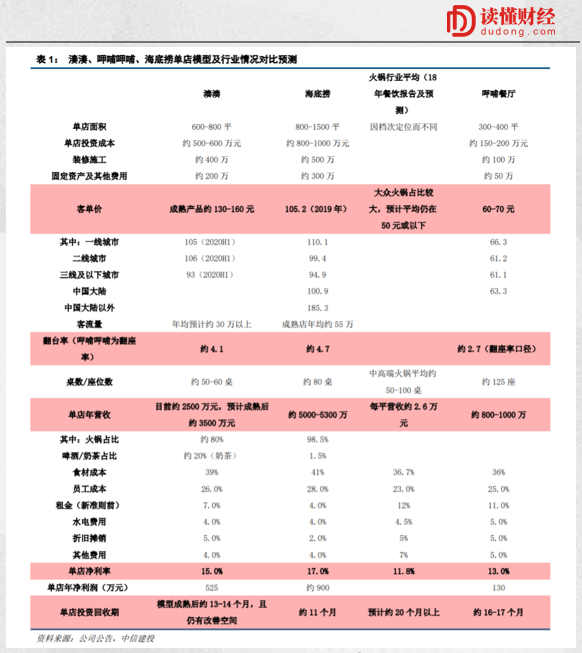

从图中发现,海底捞们的单店经营模型都大幅优于行业平均水平。在投资者看来,只要海底捞们的门店的数量足够多,那么就会非常不俗的业绩增长。因此,在给予餐饮连锁企业估值的时候,大多数人都认为应该按开店预期的门店数给予估值。

但事情转折点发生在2021年3月。海底捞的年报宣告了这一逻辑彻底幻灭。年报数据显示,海底捞2020年营收同比仅增长7.75%,利润更是同比下滑87.78%。九毛九、呷哺呷哺的同样表现出营收增长、利润表现均低于预期。

从财报数据来看,资本所期待的营收、利润双增的局面并没有出现。理想与现实的偏差,让资本开始用脚开始投票,海底捞、九毛九、呷哺呷哺至最高点的跌幅超50%,回到疫情前的估值水平。

一个值得思考的问题是,为什么餐饮连锁高速扩张,却没有带来营收、利润的双增长呢?

02 60分的扩张能力

关于这一点,可以进一步拆解餐饮连锁的营收模式:连锁业态的业绩=单店模型*店铺数量,可以得到答案。

第一个原因是,餐饮连锁在开店的同时,也在大幅度关店。

以海底捞为例,从2020年数据可以看到,海底捞的开店的速度非常迅猛,仅2020年上半年就开了173家门店。

但如果观察关店数量的话,会发现海底捞关店的速度也不慢。根据大数据机构“极海”的测算,自6月22日起到2020年11月,海底捞的营业门店出现断崖式下跌,其中9月22日跌至2020年最低谷,仅有门店522家。相当于从6月22日起,3个月锐减门店200家。

不仅是海底捞,九毛九在这一年关闭了不少店铺。2020年5月,九毛九宣布正式关闭在京津汉的22家门店。

一开一关的背景下,餐饮连锁的营收增长自然就有限。但也有人可能会问,为何餐饮连锁企业要不停的开关店呢?

这就涉及到第二个原因。简单说,就是餐饮连锁在扩张的过程中,单店盈利被明显稀释,导致整体的盈利能力下滑的。

单店盈利被稀释,最主要的原因是由于翻台率的下降。根据国信证券的测算,2021年3月,海底捞餐厅的翻台率为3.5-3.7次/天,4月份继续下滑至不到3次/天,跌破盈亏平衡线。

在大规模扩张以后,海底捞的翻台率出现大幅度降低。这一定程度上也意味着,海底捞扩张的店铺对原有店铺造成了冲击。

开店不赚钱还得赔钱,餐饮连锁自然便开启了一轮关店潮。2021年8月,呷哺呷哺宣布关店200家。关店的原因为,选址失误,导致店铺发生大面积的亏损。

2021年11月,海底捞也在港交所发布公告称,将实施“啄木鸟计划”,计划在2021年12月31日前逐步关停300家左右经营未及预期的海底捞门店。

在餐饮连锁行业,很多人认为,一个公司只要打磨好单店模型,就可以快速复制。事实上,如果能打磨好单店模型,也只能够打60分。60分餐饮连锁企业,在店铺基数少的时候,可以打造出优秀的单店模式。毕竟,基数少就意味着店铺都是精品店铺,且不存在有扩张店铺对原有店铺的冲击。

而一个餐饮连锁企业要做到100份,最低要求也是要拥有大规模扩张下,依旧保持优秀单店模型数据的能力。只是,对于现阶段的海底捞们来说,尚且做不到。

03 餐饮连锁还是个好生意吗?

那么连锁餐饮还是个好生意吗?市场永远是对的。

从估值水平来看,资本市场对餐饮连锁仍然是足够看好的。Choice数据显示,海底捞、九毛九、呷哺呷哺的滚动市盈率分别为63X、46X、23X。横向对比来看,国际餐饮连锁巨头星巴克、达美乐、麦当劳的滚动市盈率分别为27X、33X、26X。

通过估值水平对比不难发现,国内的餐饮连锁估值水平,甚至还要高出星巴克,说明资本市场仍然有餐饮连锁有一定信心。

那么在大规模扩张失败后,资本对国内餐饮连锁的信心、或者说投资逻辑从何而来?

在读懂君看来,一是从区域品牌到全国品牌的机会,所带来的增长市场机会。对于餐饮行业而言,扩张最难的问题本质上是能否“出圈”,说白了,就是能有多少消费群体。

一般而言,消费群体越高,企业也能做的越大,估值也会给的更高。比如说,海底捞是明显的全国化品牌,不管是在川渝地区的麻辣火锅、还是面对华南地区的潮汕火锅,海底捞都有一战之力。而呷哺呷哺明显是一个北方的区域品牌,还未走向全国化。因此,无论是市值水平还是估值水平,海底捞都要高出呷哺呷哺一大截。

任何一个从区域品牌逐步走向全国品牌的商业路径,都会迎来市场扩容所带来的估值中枢上移。比如在大食品行业,海天是个全国化品牌,千禾是个区域化品牌。但千禾正不断出川,拓展国内市场。因此,虽然千禾市值比不过海天,但其估值水平却远超海天。

回到餐饮连锁上来看,除了海底捞,九毛九、呷哺呷哺等企业也存在类似的机会。比如说,九毛九的多品牌并行,也使得其有机会从区域化走向全国化。

过去,九毛九难以全国化,本质上是因为品类问题,是因为九毛九代表的西北菜,仅仅能满足一部分用户群体。即便孵化出的太二酸菜鱼成功跑出,但也尚未能成为全国化,在电话会议中,九毛九的管理层曾经提到,太二酸菜鱼在川渝地区竞争存在一定压力。

因此,实施多品类策略,打造了“九毛九”、“太二”、“2颗鸡蛋煎饼”、“怂”、“那未大叔是大厨”五大品牌矩阵,试图用更多的品类覆盖更广的人群,让市场看到了餐饮连锁品牌全国化带来更多的机会。

说白了,投资餐饮连锁的逻辑还是一个容量问题。从目前的视角来看,连锁餐饮企业的容量天然存在一定桎梏。本质上来说,海底捞们的业绩驱动,主要还是源自于品类的增加、或是店铺数量增加,而非单店铺同比增长来带动业绩驱动。

以咖啡连锁巨头星巴克为例,2021年,星巴克在国内的数量达到5000家。跟根据财报数据显示,其全球范围内同店销售增长73%,其中,中国同店销售增长19%。可以实现店铺、同店销售的双增长。

但国内的连锁餐饮行业却很难做到。从量的角度来看,海底捞的翻台率最高能到9,你要指望这些店量还在增长是不现实的。从价格的角度来看,海底捞们也不具备定价权。此前,海底捞提价后引起了消费者的抵触,便已经证明了餐饮连锁的提价之难。

总的来说,当下餐饮连锁的市场容量仍然具备较高的向上空间,但商业模式的劣势也十分明显。从这个角度来说,连锁餐饮能否成为一个好生意,仍然需要更长时间的观察。